C’est inédit, une usine de batterie lithium totalement décalée et innovante est en train de naître en France.

La production mondiale du lithium est perçue déficitaire avec la future envolée stratosphérique de la consommation des batteries de voiture électrique. Perçue, car le volume de vente des voitures électriques équipées au lithium est encore inconnu : le taux de croissance annuel composé (TCAC) évolue entre 17 % et 40 % suivant l’agressivité des scénarii. C’est-à-dire que le taux de pénétration des voitures électriques doit par exemple évoluer de 2 % en octobre 2017 en Europe, à 8 % ou 15 % en 2025 dans le monde.

Un tel écart est une immense gageure lorsque l’on en connaît les implications quant à la consommation matière qu’il implique pour le lithium ou le cobalt. D’autant plus que, pour être attractif le coût de la batterie doit être divisé par deux à 100 $/kWh tout en gagnant en kWh, donc en poids et en lithium (+20 % en moyenne) ; de moins de 50 kg pour un véhicule hybride elle pèse de 250 kg à 500 kg pour les 100 % électriques.

Parallèlement à la quantité de lithium qui augmentera par véhicule, le cobalt est également un souci avec sa production mondiale issue à 50 % de RDC.

Conséquence de l’ensemble, l’automobile représentera la moitié de la consommation lithium dans 5 ans et pour répondre à un TCAC moyen, la production minière de lithium doit augmenter de 350 % à 400 % en 10 ans, celle du cobalt est encore plus compliquée, car c’est un sous-produit du cuivre ou du nickel, mais une substitution partielle est en cours.

En synthèse, les prix de carbonate de lithium étaient à 6000 $/T en juin 2015, puis proches de 20 000 $/T en avril 2016. Après s’être comblés à vers les 14-15 000 $/T en 2017 ils repartent en fin d’année vers les 20 000 $/t. Ils sont attendus en nette baisse à partir de 2020. Les prix du cobalt plus précoces ont été multipliés par près de 3.

À plus long terme, les prévisions se perdent.

• la guerre froide Iran-Arabie Saoudite n’est-elle pas le futur cygne noir qui provoquera une nouvelle crise pétrolière et l’augmentation exponentielle de voitures électriques sur les routes dans 10-15 ans ?

• Le prix de du kWh embarqué dans l’automobile sera-t-il inférieur à 100 $ ?

• Pourra-t-on multiplier par trois ou quatre la production minière de lithium, puis encore la multiplier lorsque 100 % des voitures commercialisées seront électriques… ?

• Quid de la future immense demande émanant des batteries stationnaires liées aux électricités climatiques ?

Les perspectives du marché du lithium ressemblent à celles du platine il y a 20 ans, ses péripéties sont connues.

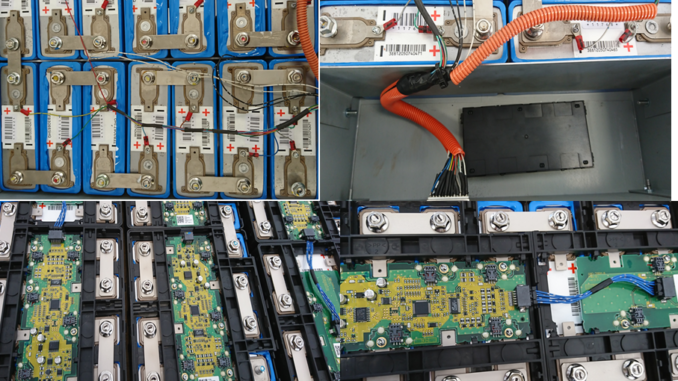

Seconde difficulté. Exit l’environnement électrique d’abondance « à la demande » (gaz, charbon, fioul), bienvenue dans le marché de l’intermittence des énergies climatiques. Intermittence est égale à pénurie. Pour éviter la rupture de réseau électrique les consommateurs non indispensables à la bonne conduite du pays reçoivent un dédommagement contre leur effacement, à cet instant ils consomment à partir de batteries stationnaires chargées lorsque la production électrique est excédentaire. Mais, l’ampleur des futurs effacements directement liée au fardeau de l’intermittence des électricités climatiques sera immense par rapport à ceux que nous connaissons actuellement. D’où l’importance de construire en grand nombre des batteries stationnaires utilisables tous azimuts ultra-performantes et bon marché.

Le mot important est évidemment batterie. Sans elle nul effacement n’est possible, et c’est la troisième difficulté. Comment fournir rapidement suffisamment de batteries parallèlement au déploiement des énergies climatiques ?

En France, ces trois difficultés : production minière, intermittence électrique et production de batterie ont peut-être trouvé une solution. Découvrez-la dans le prochain billet, ici même.

Publié dans Les Échos le 08 11 2017