Batteries, RDC, cobalt, lithium. L’idée est largement reconnue, les marchés des métaux et métalloïdes sont nombreux, diffus et donc complexes

Régulièrement le COMES organise des séminaires sur les matières premières et sa dernière livraison était désireuse de mettre en perspective les métaux stratégiques et la transition énergétique et notamment les accumulateurs et batteries.

À l’image des énergies climatiques qui transforment le vent ou bien la lumière en électricité grâce aux métaux stratégiques, surtout l’éolien, lorsqu’il ne se dérègle pas, et qu’il faut éloigner ces engins des maisons, les batteries et accumulateurs nouvelle génération consommeront de plus en plus de métaux critiques.

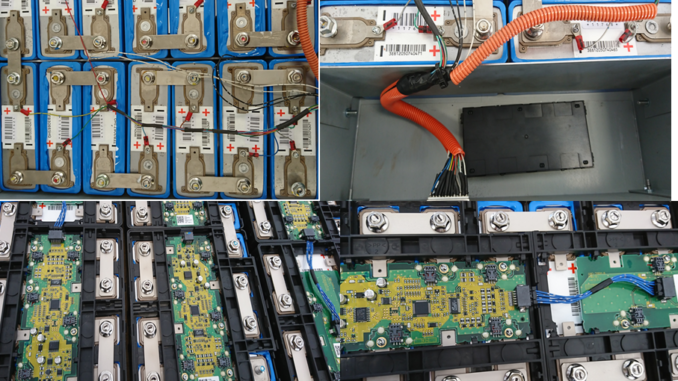

Ce sont nos nouveaux objectifs -moins d’hydrocarbure- et nos nouveaux usages -plus d’appareils électriques rechargeables-, qui favorisent des accumulateurs aux puissances spécifiques et aux énergies massiques plus élevées que par le passé. Cette double croissance impose une évolution de batteries acide-plomb –de loin la plus importante- vers celles baptisées « au nickel » puis la génération « au lithium ». Cette dernière actuellement en perfectionnement, cf Samsung 7, est constituée d’une fratrie d’accumulateurs dans lesquels le lithium est alternativement allié à différents métaux critiques et/ou stratégiques : cobalt, manganèse, nickel, fer, titane, étain, aluminium,…

Sans qu’une répartition ne soit déjà figée puisqu’elle évolue, les différents accumulateurs sont en concurrence les uns avec les autres pour gagner des parts de marché dans les nouvelles applications : véhicules électriques, appareils nomades, appareils stationnaires, santé, … Cette diversité d’accumulateurs représentant autant de conquêtes scientifiques, est une richesse qui permet au marché de ne pas se brider en se recroquevillant sur une technologie unique.

La mauvaise nouvelle est que l’approvisionnement de ces métaux stratégiques est la partie la plus importante du coût de fabrication de ces accumulateurs, aux environs de 60% ; mais la bonne nouvelle est que tous ces métaux, sauf un, ne sont pas en crise de sous-production. Toutefois, celle–ci pourrait apparaitre si la demande industrielle s’accroissait de manière désordonnée sous les pressions de législations ou de celle de consommateurs impatients. Législations qui encourageraient trop rapidement les véhicules électriques d’un côté mais qui de l’autre interdit l’indépendance minérale en étouffant dans les faits l’exploitation de nouvelles mines de métaux stratégiques, comme cela est le cas en France actuellement ; consommateurs qui déconnectent le recyclage d’anciens appareils de la demande de nouveaux outils (téléphones, tablettes, drones, outillage,…) ; ou encore industries qui feront exploser la prochaine consommation de ces métaux avec la prochaine demande de robots divers et variés, couplés à l’intelligence artificielle.

Tous ces métaux sauf un disions-nous. D’ores et déjà, un métal capte l’attention au vue de ses perspectives de production minière compliquées et de la géopolitique de sa transformation: le cobalt. Ses perspectives de production sont en hausse de 10% alors que celles de sa consommation sont deux fois plus élevées, le déficit est annoncé.

Plus de 50% de la consommation mondiale de cobalt est chinoise, et la production d’accumulateurs représente 50% de la consommation mondiale de cobalt ; elle est principalement chinoise et compte tenue de l’avance prise dans ce domaine au cours des 15 dernières années elle restera probablement à l’avenir essentiellement située dans cette région. À 99% le cobalt chinois a pour origine la République Démocratique du Congo et c’est l’avenir qui guidait la récente acquisition de la mine TFM dans ce pays par China Molybdenum. L’indispensable cobalt y est un sous-produit du cuivre lui également indispensable pour d’autres raisons à la Chine ; la production et le prix du cobalt seront dominés par ceux du cuivre. Notons également au passage la prise de participation de la société chinoise Tianqi dans le chilien SQM, le leader mondial de production de lithium. Il est vrai que les prix du lithium n’ont jamais été aussi élevés qu’en 2016 et que les limites actuelles de sa production sont plus de nature administrative que géologique.

La géopolitique s’invite à la table des

accumulateurs contenant du cobalt et du lithium mais des efforts sont à

l’œuvre pour en réduire les dépendances : la substitution desserre

l’étau sur la consommation, le recyclage est une économie de

production.

Le recyclage d’accumulateurs est un réel enjeu industriel car ses

procédés sont la source d’innovations avec des enjeux capitalistes

importants et des flux où la géographique se mélange la encore à la

géopolitique. Hélas, parfois des évènements bizarres émergent. Par

exemple le respect des instructions européennes (N° 493/2012 Directive

2006/66/CE) qui imposent aux industriels de recycler un accumulateur en

fin de vie à hauteur de 75%. Si le recyclage fonctionne et les métaux

sont recouvrés (par exemple les accumulateurs Nickel-Cadmium), des

éco-organismes contrôlés par l’administration garantissent l’opération

en émettant un certificat de recyclage destiné à

l’industriel-recycleur, celui-ci peut alors continuer à opérer.

Mais, recevoir ce certificat sans totalement honorer la directive quant

aux 75%, est-il assimilable à une fraude, une infraction ? Dans

l’affirmative, quels risques pour les industriels et les contrôleurs ?

Comment traiter ces défaillances? Si tel est le cas pour des

accumulateurs contenant du nickel et du cadmium, qu’en sera-t-il pour la

génération «au lithium » et ses métaux et métalloïdes plus complexes ?

Terminons ce rapide tour d’horizon en

commentant le retard du lancement en Chine du véhicule électrique du

coréen Hyundai, le « Sonata Plug in ». Sous prétexte de l’installation

d’une base de missiles étatsuniens en Corée du Sud, la Chine refuserait

d’homologuer les batteries coréennes Lithium-ion de ce véhicule. Ce

dernier perd en conséquence les subventions chinoises représentant 90%

du coût et 40% du prix commercial de ces batteries, et par-delà même

toute compétitivité. Le raccourci missile-véhicule comme pile et face

est exact et inexact à la fois, cependant lancement du véhicule est

décalé d’un an, le temps d’homologuer les batteries chinoises qui

remplaceront les coréennes.

Après l’épisode de 2010 de l’embargo des terres rares chinoises

destinées au Japon, voici une nouvelle mise en valeur de la géopolitique

des métaux stratégiques que la Chine importe de RDC, d’Australie, du

Chili, d’Argentine, du Pérou, des latérites asiatiques … il est vrai

que les 6 derniers présidents et premiers ministres chinois, à

l’exception du premier ministre actuel, juriste, tous reçurent une

formation thématique d’ingénieur : électricité, hydroélectricité,

géologie, chimie des procédés. Cette chronologie thématique des

dirigeants chinois correspond grosso modo à la chronologie du

développement du pays: centrales électriques et charbon, nucléaire,

éolien, solaire hydroélectricité, géologie et production minière et

énergétique, chimie des procédés… Il est plus simple d’atteindre

l’objectif géopolitique national lorsqu’on en comprend les deux chemins,

celui des ressources naturelles et celui des technologies… et que l’on

ne parle plus d’une malédiction des matières premières.

L’idée est largement reconnue, les hydrocarbures ont des marchés monolithiques, ceux des métaux et métalloïdes sont nombreux, diffus et donc complexes ; nous quittons une dépendance vis-à-vis des hydrocarbures pour une dépendance vis-à-vis des métaux ; de la simplicité à la complexité. Le Grand Jeu des ressources naturelles continue, parce que la guerre des batteries commence.

Publié dans Les Échos le 14 02 2017