In Paris Innovation Review, le 05 12 2017

L’envolée prévisible de la demande de batteries destinées aux voitures électriques pose une question : la production mondiale du lithium sera-t-elle suffisante ?

Quel est le problème ? Premièrement, c’est l’asymétrie entre la taille du marché que l’on quitte, le pétrole et ses 2000 milliards de dollars annuels, et le marché que l’on aborde, les quatre milliards de dollars que représentent aujourd’hui la production annuelle des 215 kt de Lithium Carbonate Equivalent (LCE).

Deuxièmement, en 2017, les véhicules électriques (VE) représentent un peu moins de 1% du marché mondial de l’automobile, et les batteries qui leur sont destinées utilisent déjà près d’un quart de la production de lithium de 2016. Avec 100% de parts de marché, les VE consommeraient en un an… 20 ans de la production mondiale actuelle. Et le stock total des moteurs à explosion représenterait une quantité 10 fois plus importante.

Troisièmement, ces chiffres ne tiennent volontairement pas compte ni du recyclage d’une part, ni d’autre part de la future gigantesque demande de batteries stationnaires. Le 1er décembre 2017, Tesla inaugure une batterie lithium stationnaire géante dans le sud de l’Australie. Combien d’autres seront mises en service ?

Enfin, ces chiffres volontairement modérés ne comptabilisent pas le Besoin en Fond de Roulement métal de la filière, qui est proche de 10 à 12 mois. De nos jours lorsqu’un élément lithium est vendu, par exemple dans une voiture électrique, il aura passé près d’un an dans le cycle de production entre la mine et le consommateur final. Ce délai pèserait évidemment sur la future demande en année n, tirée par les utilisations industrielles de n+1. Dans un contexte de forte croissance c’est un élément à prendre en compte.

Rassurons-nous, la croûte terrestre ne manque pas de lithium. Encore faut-il l’extraire. L’abondance de pétrole n’a jamais empêché l’émergence de crises passagères ou durables.

Pour le lithium, les inconnues sont nombreuses. Nous ignorons l’amplitude de l’épidémie « moteur électrique » tout en sachant qu’elle sera immense ; nous ignorons la vitesse de propagation de cette épidémie tout en devinant qu’elle sera rapide.

La production de lithium pourra-t-elle répondre à l’explosion de la demande ? Une crise du lithium se profile-t-elle ?

Les futurs volumes de vente des voitures électriques équipées au lithium sont encore inconnus : le taux de croissance annuel composé (TCAC, taux de croissance de moyenne pendant plusieurs années) évolue entre 17% et 40% suivant l’agressivité des scénarios. C’est-à-dire qu’en tenant compte du taux de renouvellement des voitures et du chiffre des primo-accédants (notamment en Asie et en particulier en Chine), le taux de pénétration des voitures électriques dans le monde, inférieur à 1% aujourd’hui, devrait au minimum atteindre 8%, et potentiellement 25%, en 2025.

Cette progression dépendra de différents facteurs, par exemple les incitations fiscales mais surtout le coût des batteries, qui représente aujourd’hui le tiers du prix final d’une voiture électrique. Les constructeurs automobiles considèrent que pour être attractif ce coût doit être divisé par deux, à 100$/KWh, tout en gagnant en endurance, c’est-à-dire en KWh, en poids et donc en lithium. Les quantités unitaires utilisées augmenteront (+20% en moyenne) : une automobile 100% électrique embarque aujourd’hui en moyenne 15 à 20 kWh, elle passera à 50 kWh. Les Tesla ont déjà évolué de 60 kWh à 100 kWh.

Les écarts d’un scénario à l’autre sont une immense gageure lorsque l’on en connaît les implications quant à la consommation matière impliquée pour le lithium ou le cobalt. Les volumes impliqués sont en effet considérables. Le poids d’une batterie est de 50 kg pour un véhicule hybride, mais de 250 à 500 kg pour les véhicules 100% électriques.

Le lithium n’est pas seul. D’autres métaux (aluminium, cuivre, nickel, zinc, étain, antimoine, cobalt, terres rares, et autres métaux stratégiques et critiques…) profiteront de cette hausse de consommation liée au stockage de l’électricité.

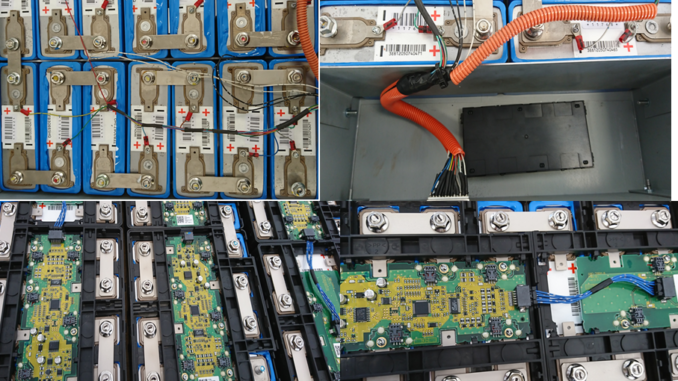

Pourquoi se concentrer sur le lithium ? Pour ses performances : de tous les métaux utilisés en électrochimie, c’est lui qui produit le meilleur couple (densité énergétique, poids). Une batterie Li-ion cobalt stocke ainsi deux fois plus d’énergie qu’une batterie base nickel et quatre fois plus qu’une batterie au plomb. Une bonne batterie dispose d’une forte capacité, ne se dégrade pas rapidement, elle a une longueur de cycle importante (charge – décharge), une bonne stabilité thermique – et tout cela dans un prix raisonnable.

Ces différents paramètres régissent les différents cocktails entre lithium, cobalt, manganèse, fer et nickel. Simplifions à l’extrême : dans une batterie Li Ni Ma Co, le nickel amène de la densité énergétique mais moins de puissance et plus d’instabilité thermique ; pour circonvenir ces aléas le manganèse amène notamment une meilleure stabilité thermique ; quant au cobalt il amène de la puissance et augmente le cycle de vie.

Le lithium est-il substituable ? Dans l’absolu, oui. Tesla annonce la sortie de batteries « Ryden Dual Carbon », dépourvues de métaux lourds ; Stanford a annoncé en 2016 la mise au point d’une batterie durable dépourvue de lithium. Des nanotubes de carbone et des batteries au graphène de l’espagnol Graphenano sont aussi évoqués, tout comme la batterie sodium-ion développée en France par le CNRS et le CEA. Mais ces innovations doivent encore rentrer en production industrielle, et le lithium reste au cœur des stratégies des constructeurs aujourd’hui.

L’essor de la mobilité électrique devrait donc avoir un très fort impact sur la demande de lithium. Tentons une évaluation, en partant des chiffres de 2016 et en extrapolant selon différents scénarios.

Trois scénarios sur la demande

L’unité est la kilotonne de Lithium Carbonate Equivalent (LCE ; il faut 5,3 kg de carbonate de lithium pour obtenir 1 kg de lithium). Pour simplifier, raisonnons à chiffres quasiment constants pour les autres utilisations industrielles et en ignorant la croissance possible et fortement probable de la demande de lithium pour les batteries stationnaires associées à la production électrique intermittente, que celle-ci soit résidentielle ou bien industrielle.

Trois scénarios sont envisagés, avec un TCAC des véhicules électriques (VE) de 8%, 13% ou 25%. Ce sont des scénarios raisonnables au regard de l’histoire des transitions énergétique du bois à la vapeur, ou du cheval à l’automobile. Ils intègrent deux éléments sensibles: une multiplication par deux du poids moyen d’une batterie (avec la montée du tout-électrique) et, grâce au progrès technologique, une augmentation non linéaire du poids du lithium par batterie.

Note : le maintien de prix élevés pourrait entraîner des substitutions pour les autres utilisations industrielles. Mais cela ne jouera qu’à la marge sur la demande globale : avec un TCAC de 25%, en 2025 les véhicules électriques représenteraient à eux seuls plus de cinq fois la production de 2016.

La production minière de lithium devrait donc augmenter de 260% à 600% en 10 ans.

L’offre de lithium sera-t-elle suffisante?

Les ressources existent. Mais si nous voulons examiner l’offre, concentrons-nous sur la production et les conditions de marché dans lesquelles celle-ci est organisée. Un examen rapide de la production minière en 2016 fait apparaître le tableau suivant :

En 2016, environ 215 kilotonnes de LCE ont été produites. A la différence du cobalt où plus de la moitié de la production mondiale est réalisée dans un seul pays (la RDC), le lithium est présent sur l’ensemble de la planète. Mais il n’est correctement exploitable à grande échelle que dans quelques pays. Le Chili était encore le premier producteur mondial en 2016 avec 37%, suivi par l’Australie avec 34%. Cette dernière l’aura déjà dépassé dès cette année.

En 2025, si environ 30% des projets miniers viennent à terme (un chiffre raisonnable dans ce secteur), 700 kt de LCE seront produits. L’Australie assurera à ce moment 45% de la production mondiale, le Chili et l’Argentine seront chacun à 15%, la Chine à 10% et le reste du monde (Mexique, US, Finlande, Canada, Zimbabwe, Brésil…) à 15%.

En termes de méthodes de production, il y a une évolution. En 2016 l’essentiel (70%) provenait des salars, les lacs salés des hauts-plateaux andains, une production peu onéreuse : la saumure subit une évaporation puis la récole a lieu. Mais le Chili n’augmente pas sa production, notamment pour des raisons politico-administratives. Il bénéficie ainsi de la hausse des prix et engrange de très fortes marges tant son coût de production est largement moins élevé que celui des mines australiennes de spodumène. L’Australie, en effet, exploite quant à elle des mines de lithium (procédé plus onéreux), et sera donc renforcée dans son rôle de producteur dont le coût de production marginal déterminera le prix de marché mondial.

Cette production duale encourage des prix élevés, tout comme la potentielle différence significative entre une demande sans doute supérieure à 800 kt et une production qui aura du mal à dépasser 700 kt.

Un marché sous tension

Les prix du carbonate de lithium étaient à 6000$/t en juin 2015, puis ils ont atteint 20 000$/t en avril 2016. Après s’être comblés vers les 14-15 000$/t en 2017, ils étaient supérieurs à 20 000$/t fin 2017. Les prix du cobalt, plus précoces, ont de leur côté déjà été multipliés par près de trois sur les 18 derniers mois.

Cette hausse de la production a déclenché des investissements et les prix du lithium sont attendus en baisse à partir de 2020. C’est un mécanisme bien connu sur le marché des matières premières : des prix élevés déclenchent des investissements (prospection, exploitation), et quand ceux-ci produisent leurs effets les prix baissent.

Mais dans le cas du lithium, qui rejoint le cercle restreint des commodities stratégiques essentielles d’un monde toujours plus dépendant de l’électricité, d’autres évolutions sont encore des inconnues.

Par exemple la possibilité d’un choc pétrolier peut susciter un choc de demande. La guerre froide Iran-Arabie Saoudite, si elle dégénère, sera-t-elle le « cygne noir », l’événement très peu probable qui provoquerait une nouvelle crise pétrolière et l’augmentation exponentielle de la part des voitures électriques sur les routes dans 10-15 ans ?

Quid, par ailleurs, de la future immense demande émanant des batteries stationnaires liées à l’essor des renouvelables intermittentes (solaire, éolien) ? Avec la transition énergétique, l’électricité « à la demande » associée à la production au gaz, charbon, et au nucléaire se verra substituer progressivement une production moins régulière, ce qui impose le développement de solutions. Celles-ci seront pour partie logicielles (compteur Linky), pour partie matérielles (infrastructures, nouvelles centrales à gaz, mais aussi stockage en batterie stationnaires). Ces solutions de stockage feront-elles appel au lithium ? C’est le cas de celles développées par Tesla. D’autres solutions émergeront sans doute. Mais à quel rythme ?

Entre les extrapolations raisonnables de l’offre et de la demande associée au développement prévisible de la mobilité électrique, d’un côté, et les aléas que nous venons d’évoquer, de l’autre, il est clair que le marché restera sous tension pendant une décennie ou davantage.

Nous pouvons tenter de modéliser son évolution à partir de l’exemple du platine, qui a connu lui aussi une hausse spectaculaire suite à l’adoption progressive aux États-Unis, au Japon, en Europe puis dans le reste du monde du pot catalytique – un autre développement associé à la filière automobile ! En 2002 son cours était de 400 dollars la tonne ; il est monté jusqu’à 2000 dollars en 2008 (sous l’effet des pots catalytiques, mais aussi dans le mouvement de hausse mondiale des matières premières) ; après une chute brutale avec la crise financière, il est remonté très vite à 1800 dollars et a baissé progressivement jusqu’à 1000 dollars en 2017. En dehors de l’épisode de 2008, il n’y a pas d’à-coups spectaculaires, qui refléteraient le stop-and-go des investissements. Et au bout de quinze ans le cours est toujours 2,5 plus élevé que celui de la situation de départ. Notons toutefois que les voitures n’ont été équipées que progressivement de pots catalytiques. La progression de la consommation de platinoïdes a donc été régulière. Mais pour les véhicules électriques, l’urgence de la déflagration climatique régulièrement répétée par l’écologie mondialisée impose un changement global, tous en même temps et le plus vite possible.

Ce modèle des platinoïdes n’est pas prédictif mais la concordance des temps donne une idée de ce qui se passera probablement sur le marché du lithium et j’en tire deux conclusions.

La première porte sur la disponibilité industrielle du lithium. Même s’il faut s’attendre à une compétition sur les ressources, la crainte d’une pénurie brutale est peut-être exagérée tant que la demande n’explose pas. La spécialisation économique des principaux producteurs, Chili et Australie, leur insertion dans le commerce mondial, permet également d’écarter la perspective d’une captation des ressources par un seul acteur dans une logique d’intégration verticale, comme on l’a vu avec la stratégie chinoise dans les terres rares (toutefois les entreprises chinoises présentes dans les filières ont pris aussi bien des positions dans les producteurs de lithium que dans le producteurs de cobalt).

Seconde conclusion, le recyclage des batteries sera probablement l’une des solutions. Une solution rentable, à développer pour pallier l’écart entre la demande et l’offre primaire à l’horizon 2025. La société aveyronnaise SNAM est un éclaireur mondial dans ce domaine. Un autre élément va dans ce sens : le lithium, au-delà de sa fragilité thermique et sa tendance à l’explosion, comme de nombreuses matières sera considéré comme toxique, et nul ne doute qu’avec l’essor de son usage les réglementations se renforceront. Le recyclage représente un coût, bien sûr, mais le développement de procédés plus efficaces pourrait permettre le développement de spécialités industrielles durables. Et la ressource sera disponible dans les pays consommateurs.

La transition énergétique vers le tout électrique est en marche. C’est un événement mondial, qu’on comparera peut-être dans l’avenir à la domestication du feu, à l’avènement de la vapeur ou à celui des hydrocarbures. Le stockage de l’électricité dans les processus au lithium n’est qu’une étape. Il ne fait aucun doute que d’autres formes de stockage tout comme d’autres processus d’énergies (ITER) apparaîtront. La solution reste et restera dans la R&D, dans l’intelligence et le hasard de la recherche fondamentale et des sciences.